Her iş gününe, bugün piyasaları etkileyen en acil gelişmelere ilişkin analizlerimizin yanı sıra küresel ekonomiye ilişkin en son ve en önemli içgörülerimizden oluşan bir seçkiyle başlayın.

Türk lirası düşmeye devam ediyor, ülkedeki enflasyon 20 yılın zirvesine fırladı ve Türkiye’nin makroekonomik gidişatı belirsizliğini koruyor.

Geçen yıl boyunca, artan enflasyonist baskılara rağmen birden fazla faiz indiriminin tetiklediği bir döviz krizi, Türk lirasını ABD doları karşısında değerinin %44’ünü kaybetmeye sevk etti. Türkiye Cumhuriyet Merkez Bankası, Türkiye Cumhurbaşkanı Recep Tayyip Erdoğan’ın yüksek faiz oranlarının enflasyonu yükselttiğine dair inancına dayanarak gösterge faizini toplu olarak 5 puan indirmişti. S&P Global Ratings, Türkiye’nin uzun vadeli notları ‘B+’, görünüm olumsuz kötüleşen duruma tepki olarak Aralık ayında. Cumhurbaşkanı Erdoğan’ın son birkaç hafta içinde daha yüksek asgari ücretleri ve döviz korumalı bir para mevduat programını destekleyen çeşitli ekonomik politika önlemleri başlatması, ülkedeki koşulları istikrara kavuşturdu.

Ocak ayında lira, ABD doları başına yaklaşık 13,5 seviyesine yerleşti. Şimdi, Ocak ayında enflasyonun bir önceki aya göre %11,1 artması ve Türkiye’nin yıllık rakamını %48,7’ye itmesinin ardından S&P Global Ratings, 2022’nin çoğunluğu için yıllık enflasyonun %50’yi geçmesini bekliyor.

“Enflasyon, büyük ölçüde iç politikaya bağlı olduğuna inandığımız Türk lirasındaki benzer şekilde büyük bir değer kaybının ardından Ekim 2018’deki bir önceki zirvenin neredeyse iki katı. S&P Global Ratings, ülke hakkında dün yayınlanan ekonomik araştırmasında, döviz kurunun değer kaybından yerel fiyatlara geçişinin, artan enflasyon beklentileri ve derinden olumsuz reel faiz oranları nedeniyle öncekinden daha hızlı ve daha güçlü olduğunu belirtti. “Türkiye’nin genel makroekonomik yörünge oldukça belirsizliğini koruyor Ekonomi politikasının yönüne dair netliğin olmadığı bir ortamda… Politika faizlerinin mevcut seviyelerinde kaldığını varsayarsak, olası bir senaryo, yüksek enflasyon yoluyla reel olarak değerlenirken, nominal olarak, liranın değeri nispeten istikrarlı kalabilir. kademeli bir slayta devam etmeden önce bir süreliğine.

S&P Global Ratings, Türkiye ekonomisinin bu yıl %3,7 ile ılımlı bir şekilde büyüyeceğini tahmin ediyor, ancak Türkiye’nin politika yönü konusunda netlik olmaması nedeniyle “lira, oranlar ve nihayetinde büyüme için çok farklı faiz senaryolarının mümkün olduğunu” kabul ediyor.

Türk lirasının değer kaybetmesi ve enflasyon ülke ekonomisinin neredeyse tüm yönlerine zarar verdi. Türkiye’nin emtia oyuncularıitibaren özel buğday ithalatçıları ile polimer piyasası katılımcıları, S&P Global Platts’a göre ağır çalışma koşullarına katlandı. Ayrıca, Türkiye’nin bankaları da zarar gördü. tüketici kredilerinde kısıtlamalardaha öte varlık kalitesi bozulmasıve kurumsal borçluların geri ödeme kabiliyeti üzerindeki baskılar yabancı para cinsinden borç. Türk bankalarının, bir yıllık kötü performansın ardından yakın vadede hisse senetlerinin değerinde önemli bir iyileşme görmeleri pek olası görünmüyor. Türkiye’nin beş bankası En kötü performans gösteren banka hisseleri arasında S&P Global Market Intelligence analizine göre 2021’de Avrupa’da.

Türkiye’nin merkez bankasının aksine, çoğu Batılı para politikası yapıcısı, rekor enflasyonla mücadele etmek için bu yıl faiz oranlarını artırmayı planlıyor. bu ABD Merkez Bankası netleştirdi Ocak’ta 26 ABD’nin geniş kapsamlı büyümesi, güçlü işgücü piyasası ve yüksek enflasyonu, merkez bankasının 1990’lardan bu yana en agresif para politikası sıkılaştırmasını gerçekleştirecek. S&P Global Economics, Fed’in oranları bu yıl en az üç kez 25 baz puan artırınardından 20’ye kadar beş ek artış. Genel olarak, gelişmekte olan piyasalar hava durumuna göre oldukça iyi konumlandırılmış Fed’in yaklaşan politika değişiklikleri.

Bugün 4 Şubat 202 Cuma2ve işte bugünün temel zekası.

ekonomi

Fed’in Enflasyon İkilemi ABD Topluluk Bankalarının Görünümünü Aydınlattı

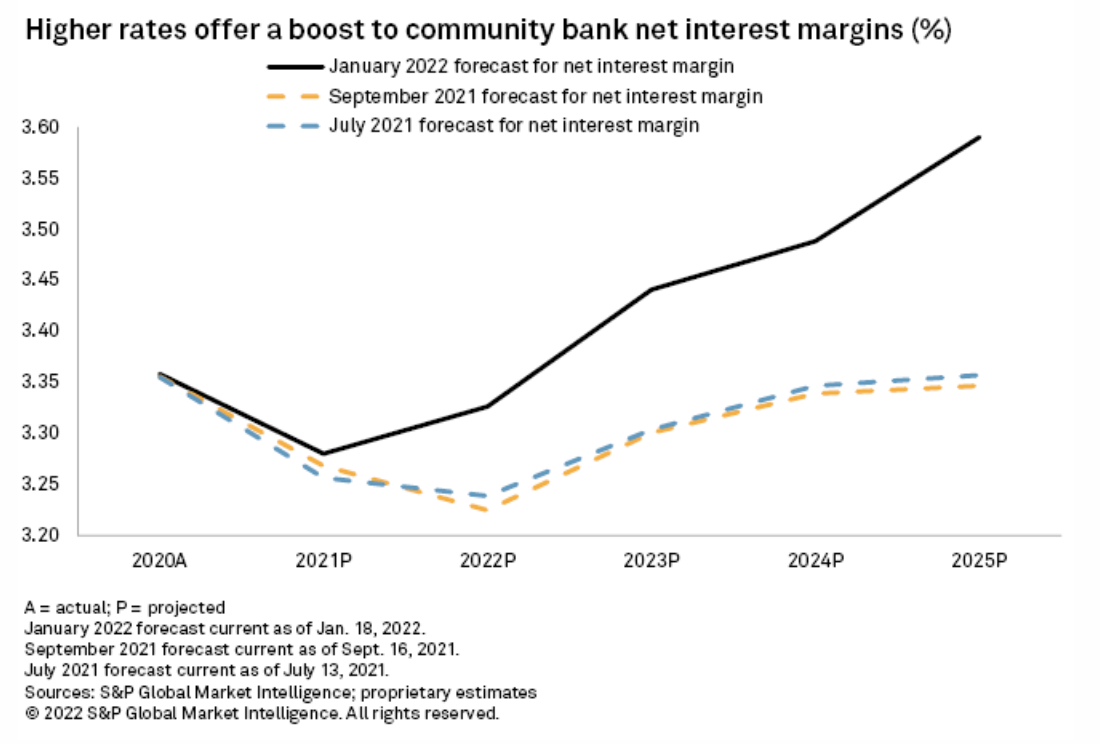

Fed’in kısa vadeli faiz oranlarını yükseltmesi ve varlık getirilerinin mevduat maliyetlerinden daha hızlı artması nedeniyle topluluk banka marjları önümüzdeki birkaç yıl içinde genişleyecektir. Pandemi yardım çabalarının eksikliğinden ve artan işgücü maliyetlerinden kaynaklanan 2022’de kredi eğilimlerinin normalleştirilmesi, 2022’de topluluk bankası kazançları için yıldan yıla zor karşılaştırmalar yaratacak, ancak marjlar mütevazi bir şekilde artacak ve ardından ertesi yıl çok daha fazla artacaktır. Fazla likidite nedeniyle marjlar öngörülebilir gelecekte pandemi öncesi seviyelere geri dönemezken, 2023’teki genişleme, kazançların 2022 seviyelerine göre yaklaşık %8 daha yüksek olmasına yardımcı olacaktır.

— Makalenin tamamını şuradan okuyun: S&P Küresel Pazar İstihbaratı

Küresel ekonomi hakkında daha fazla içgörüye erişin >

Sermaye piyasaları

ABD CMBS: Uzaktan Çalışma ve Manhattan’ın Ofis Pazarının Evrimi

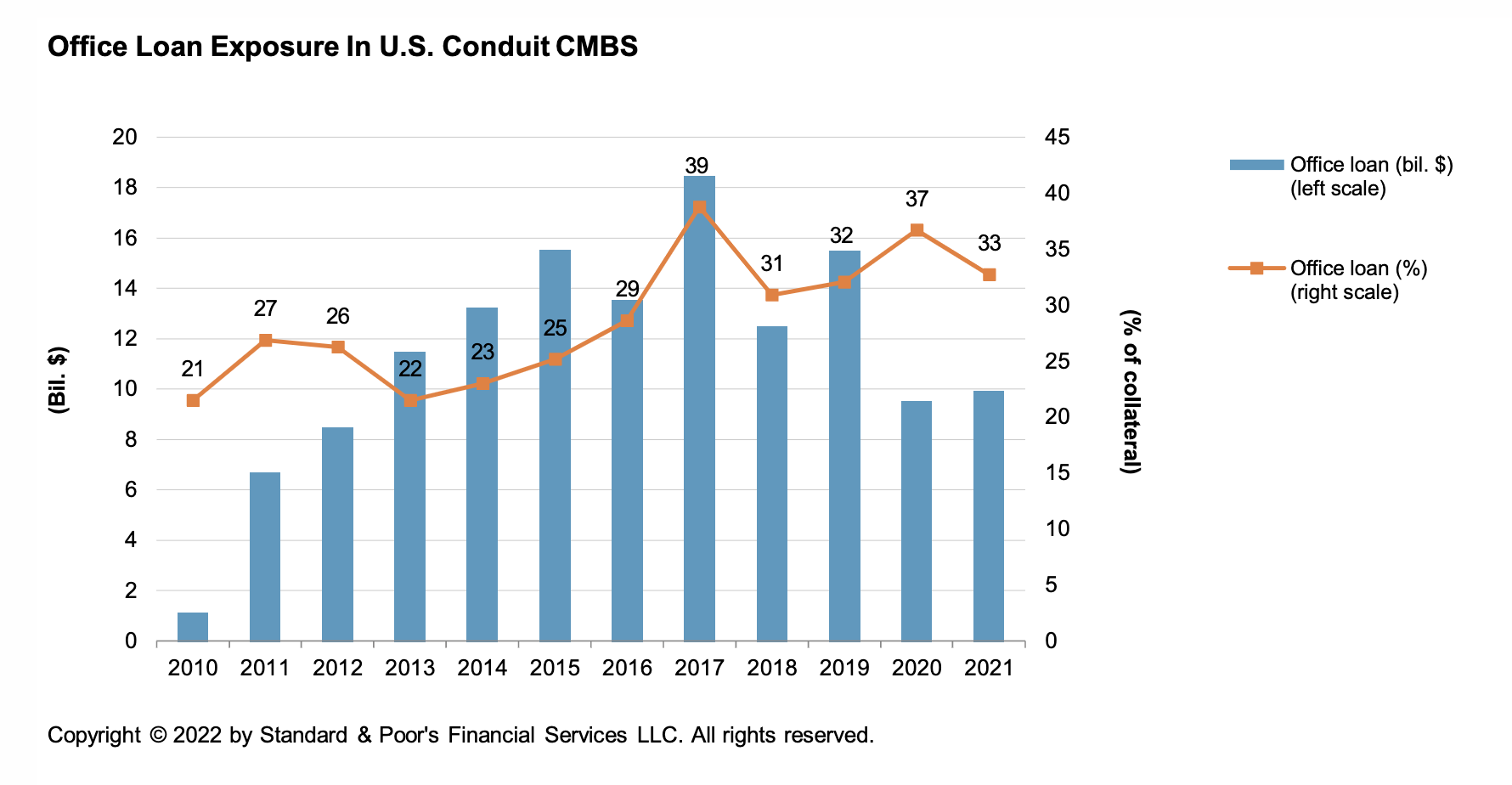

2017’den bu yana ABD CMBS’de yaklaşık 125 milyar dolarlık ofis kredisi menkul kıymetleştirildi ve piyasa katılımcıları, hibrit çalışma ortamlarındaki eğilimleri ve bunların gelecekteki alan talebi üzerindeki etkilerini yakından takip ediyor. Manhattan, S&P Global Ratings tarafından derecelendirilen CMBS işlemlerinde nispeten yüksek risk seviyesi göz önüne alındığında, kilit bir ofis piyasasıdır. Temerrütlerdeki artışa ve ofis sektörünü çevreleyen belirsizliğe rağmen, kredi performansı sabit kaldı ve S&P Global Ratings, pandeminin başlangıcından bu yana ABD CMBS’de herhangi bir derecelendirme eylemi gerçekleştirmedi.

—Tam raporu okuyun S&P Küresel Derecelendirmeleri

Sermaye piyasaları hakkında daha fazla içgörüye erişin >

Küresel ticaret

Analiz: ABD Mısırını Cazip Hale Getirmesi Muhtemel Rakip Ülkelerdeki Arz Endişeleri

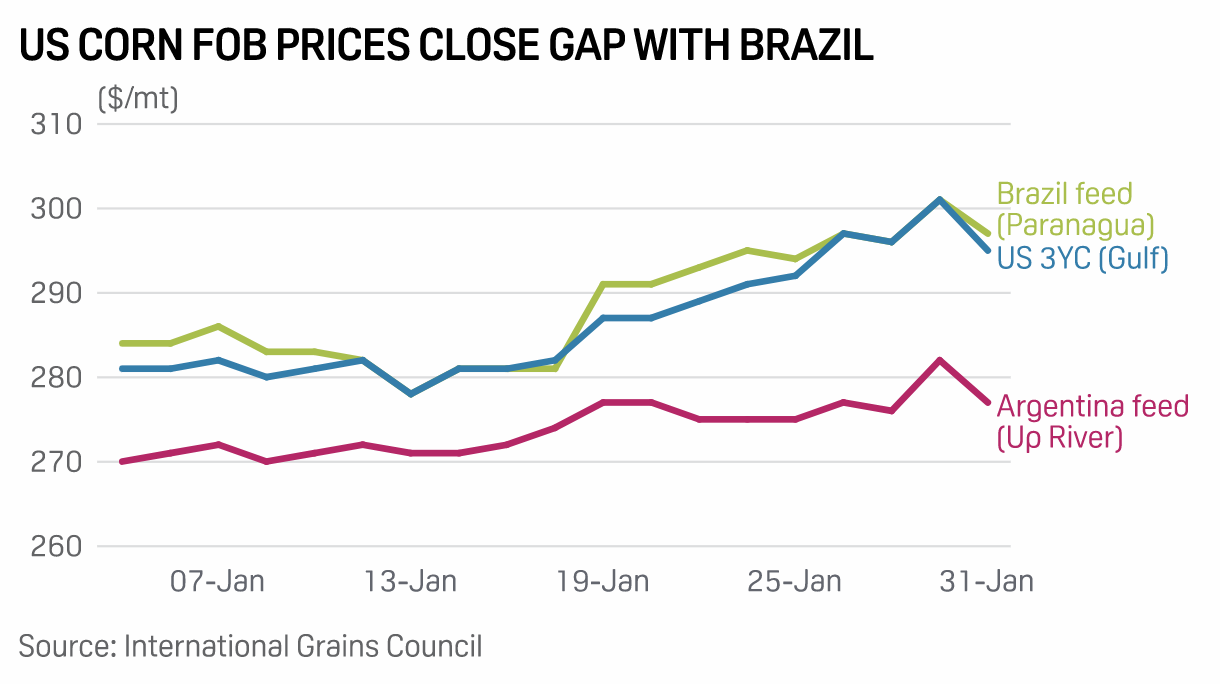

Analistler, Güney Amerika ülkelerindeki hava durumu endişelerinin ve Rusya-Ukrayna gerilimlerinin dünyanın en çok satan ülkesi olan ABD’nin mısır ihracatını desteklemesinin muhtemel olduğunu söyledi. Brezilya ve Arjantin’de mısır ekiminin ilk aşamasında, ekin alanında beklenen artış ve erken yağışlar nedeniyle rekor bir üretim bekleniyordu. Ancak kritik döngü aşamasında kuraklık nedeniyle çıktı projeleri kesintiye uğradı. ABD Tarım Bakanlığı’ndan alınan verilere göre, ABD’nin 2021-22 MY’de 15.115 milyar kile (383.94 milyon mt) mısır üretmesi muhtemel ve ülkeden tahmini ihracat 2.425 milyar kile (61.6 milyon mt) seviyesinde.

— Makalenin tamamını şuradan okuyun: S&P Küresel Platformlar

Küresel ticaret hakkında daha fazla içgörüye erişin >

ESG

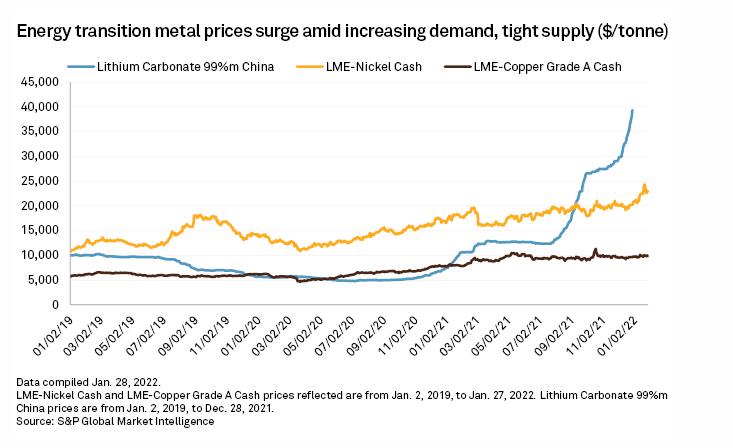

Madencilikten Daha Fazla Nakit Arayan Ülkeler Enerji Geçiş Maliyetlerine Baskı Yapıyor

Yüksek emtia fiyatları ve artan talep döneminden yararlanan madencilik şirketleri, pandemi kaynaklı bütçe açıkları nedeniyle zorlanan hükümetlerden gelen bir vergi artışı telaşıyla karşı karşıya. Siyasi liderler, dünya çapında en az sekiz madenciliğin yoğun olduğu yargı bölgesinde telif ücretlerini ve vergileri artırmayı teklif ederek, bazı yatırımcıların ve şirketlerin madencilik genişlemelerini ve talep projeksiyonlarını karşılamak için gereken yeni projeleri durdurmasına neden oldu. Bazı endüstri uzmanlarına göre, dünyanın enerji geçişinde kritik mineraller için arzı sıkı tutabilecek ve fiyatları yüksek tutabilecek bir eğilimken, diğerleri vergi tekliflerinin henüz kabul edilmediğini söylemek için çok erken olduğunu söylüyor.

— Makalenin tamamını şuradan okuyun: S&P Küresel Pazar İstihbaratı

ESG hakkında daha fazla içgörüye erişin >

Enerji ve Emtialar

Dinleyin: Rusya’ya Karşı Yaptırımlar Avrupa Petrol Piyasalarını Nasıl Etkiler?

ABD ile Rusya arasındaki diplomatik görüşmeler devam ederken, yeni ekonomik yaptırımların Rusya’nın Avrupa’ya bol miktarda ham petrol ve dizel ihracatı üzerinde ne gibi sonuçları olabileceğine dair sorular ortaya çıkıyor. Petrol Piyasaları podcast’inin bu bölümünde, S&P Global Platts editörleri Rowan Staden-Coats ve David Lewis, Rosemary Griffin ve Francesco Di Salvo ile Rusya ve Batı arasındaki gidişatı ve şok arz yaptırımlarının uluslararası petrol piyasalarına ne kadar büyük bir etki yaratabileceğini tartışıyorlar. .

—Dinleyin ve bir podcast olan Oil Markets’a abone olun. S&P Küresel Platformlar

Enerji ve emtialar hakkında daha fazla içgörüye erişin >

Teknoloji ve Medya

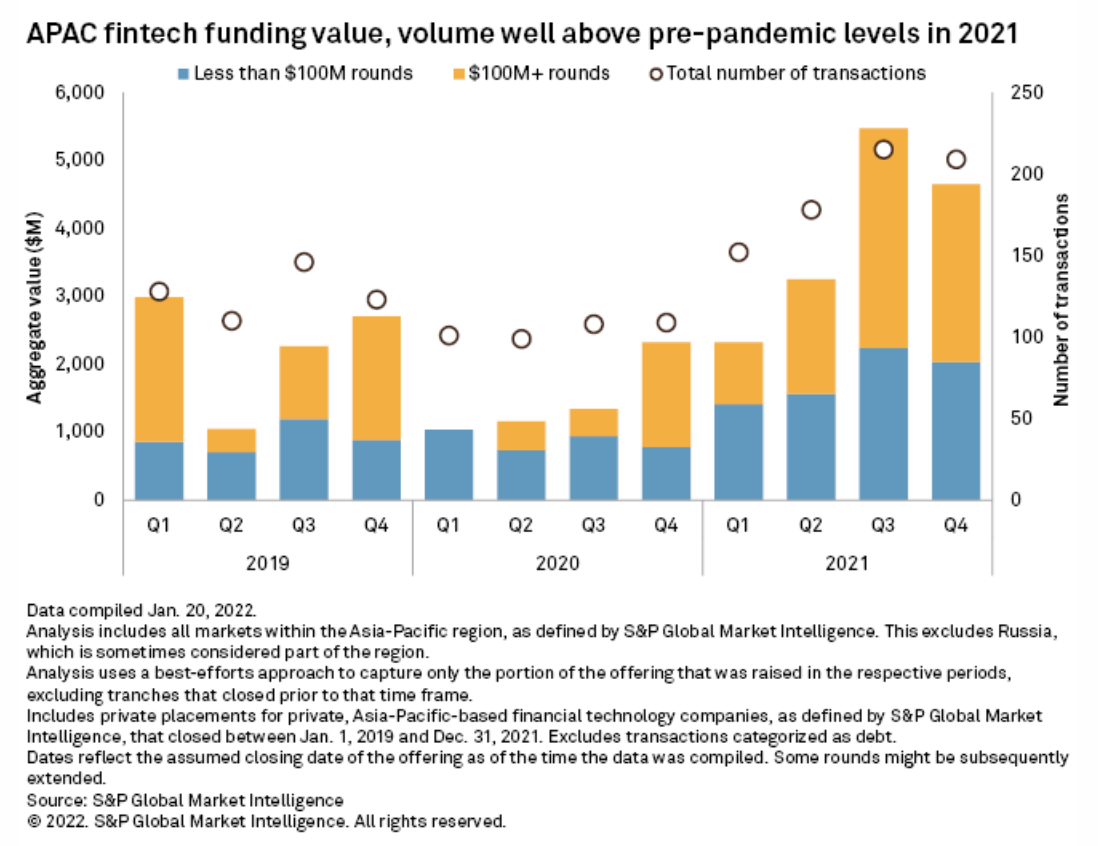

2021’de Rekor Yüksek APAC Fintech Finansmanı Daha Fazla Birleşme ve Satın Alma İçin Yol Açtı

2021’de Asya-Pasifik fintech finansmanındaki güçlü toparlanma, yatırımcıların sektöre olan inancının derinleştiğini gösteriyor gibi görünüyor. Bu nedenle, S&P Global Market Intelligence, son piyasa gerilemesi halka arz veya açık çek çıkışları için görünümü gölgelese bile, risk sermayedarlarının fintech alanına yatırım yapmaya devam edeceklerine inanıyor. Bununla birlikte, önümüzdeki belirsiz piyasa koşulları, yatırımcıları finansal disiplin sergileyen olgun fintech’lere yönlendirerek ihtiyatlılığı teşvik edebilir. Yerleşik fintech’ler, likidite ile kızarırken büyüme için elde etmek için bir kar sergiledikleri için, S&P Global Market Intelligence, bu olgun firmalar özel sermaye çekmeye devam ettikçe, sağlam bir M&A görünümü beklemektedir.

— Makalenin tamamını şuradan okuyun: S&P Küresel Pazar İstihbaratı

Teknoloji ve medya hakkında daha fazla içgörüye erişin >

Molly Mintz tarafından yazıldı.

More Stories

ENNISMORE, HYDE BODRUM ile Türkiye’nin ilk yaşam tarzı oteline imza attı

Ankara’dan Budapeşte’ye Popülistler Popülaritesini Nasıl Koruyor?

Erdoğan’ın dış politikasının odak noktası iç politika etrafında dönüyor.